Бул макалада Блэк-Скоулз формуласы жөнөкөй сөздөр менен түшүндүрүлөт. Блэк-Скоулз модели - туунду инвестициялык инструменттерди камтыган каржы рыногунун динамикасынын математикалык модели.

Модельдеги жарым-жартылай дифференциалдык теңдемеден (Блэк-Скоулз теңдемеси катары белгилүү) Блэк-Скоулз формуласын чыгарууга болот. Ал теориялык европалык типтеги опцион баасын берет жана баалуу кагаздын тобокелдигине жана анын күтүлгөн кирешесине карабастан, опцион уникалдуу баага ээ экенин көрсөтөт (баалуу кагаздын күтүлгөн кирешесин тобокелдик-нейтралдуу чен менен алмаштыруунун ордуна).

Формула опциондор соодасынын бумуна алып келди жана Чикаго Кеңешинин Опциондор Биржасына жана дүйнө жүзү боюнча башка опциондор базарларына математикалык мыйзамдуулукту берди. Бул опциондор рыногунун катышуучулары тарабынан көбүнчө оңдоолор жана оңдоолор менен кеңири колдонулат. Бул макаладагы сүрөттөрдөн Блэк-Скоулз формуласынын мисалдарын көрө аласыз.

Тарых жана маңызы

Изилдөөчүлөр жана практиктер тарабынан мурда иштелип чыккан иштердин негизинде1960-жылдардын аягында Луи Бачелиер, Шин Кассуф жана Эд Торп, Фишер Блэк жана Майрон Скоулз сыяктуу базарлар портфелди динамикалык кайра карап чыгуу коопсуздуктун күтүлгөн кайтарымын жок кылганын көрсөттү.

1970-жылы бул формуланы рынокторго колдонууга аракет кылып, кесиптеринде тобокелчиликти башкаруунун жоктугунан каржылык жоготууларга учурашкандан кийин, алар өз тармагына, академияга басым жасоону чечишкен. Үч жылдык күч-аракеттен кийин, алардын жарыяланышынын атынан аталган формула акыры 1973-жылы Саясий экономия журналында "Баалардын варианттары жана корпоративдик облигациялар" деген макаласында жарыяланган. Роберт С. Мертон опциондук баа моделинин математикалык түшүнүгүн кеңейткен эмгекти биринчи болуп басып чыгарган жана "Блэк-Скоулздун баа модели" деген терминди киргизген.

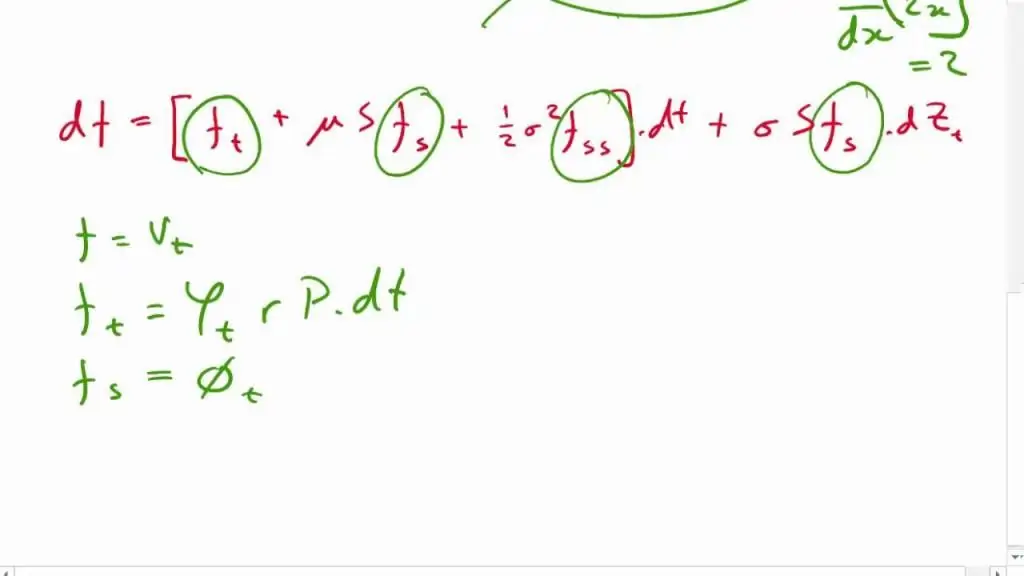

Эмгектери үчүн Мертон менен Скоулз 1997-жылы экономика боюнча Нобель Мемориалдык сыйлыгын алышты, алар тобокелдикке көз карандысыз динамикалык кайра карап чыгууну ачышканын айтып, негизги коопсуздук тобокелдигинен ажыратуу жолу болуп саналат. Ал 1995-жылы каза болгонуна байланыштуу сыйлыкты албаса да, Блэктин катышуучусу катары швед академиги тарабынан айтылган. Төмөнкү сүрөттө сиз типтүү Блэк-Скоулз формуласын көрө аласыз.

Параметрлер

Бул моделдин негизги идеясы негизги активди туура сатып алуу жана сатуу аркылуу опционду хеджирлөө жана натыйжада тобокелдикти жок кылуу. Хеджирлөөнүн бул түрү "үзгүлтүксүз жаңыланып туруучу дельта хеджирлөө" деп аталат. Алинвестициялык банктар жана хедж-фонддор колдонгондор сыяктуу татаалыраак стратегиялар үчүн негиз болуп саналат.

Тобокелдиктерди башкаруу

Моделдин божомолдору жумшартылган жана көптөгөн багыттар боюнча жалпыланган, натыйжада учурда туунду каражаттарга баа түзүүдө жана тобокелдиктерди башкарууда түрдүү моделдер колдонулат. Бул моделди түшүнүү, Блэк-Скоулз формуласында көрсөтүлгөндөй, анык баалар менен айырмаланып, рыноктун катышуучулары тарабынан көбүнчө колдонулат. Бул маалыматтар арбитраждык чектөөлөрдү жана тобокелдиктин бейтарап баасын камтыйт (тынымсыз карап чыгуудан улам). Кошумчалай кетсек, Блэк-Скоулз теңдемеси, опциондун баасын аныктоочу жарым-жартылай дифференциалдык теңдеме, ачык формула мүмкүн болбогондо бааларды сандык түрдө аныктоого мүмкүндүк берет.

Туруктуулук

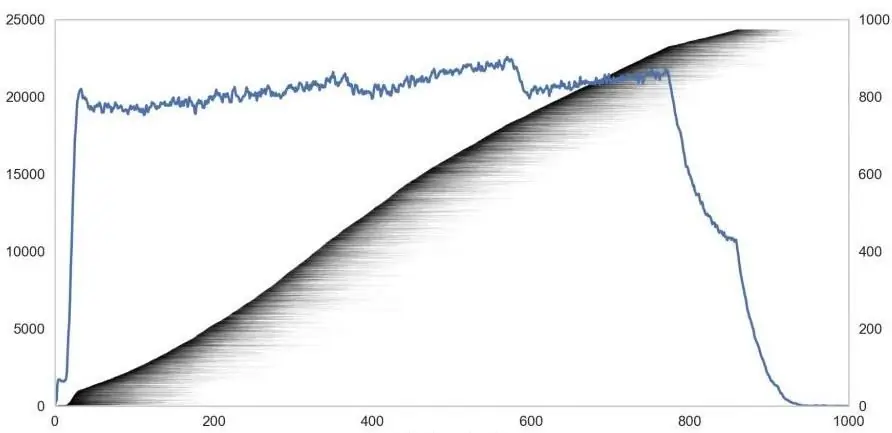

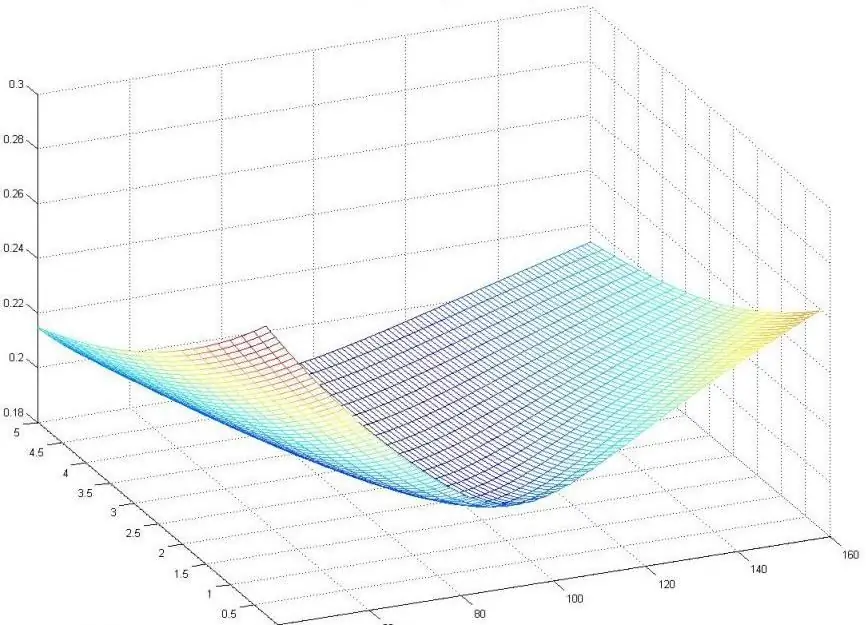

Блэк-Скоулз формуласы рынокто түздөн-түз байкоого мүмкүн болбогон бир гана параметрге ээ: негизги активдин келечектеги орточо туруксуздугу, бирок аны башка варианттардын баасында тапса болот. Параметрдин мааниси (коюу же чакыруу) бул параметрде көбөйгөн сайын, аны "өзгөрмөлүүлүктүн бетин" чыгаруу үчүн тескери өзгөртүүгө болот, ал андан кийин OTC туундулары сыяктуу башка үлгүлөрдү калибрлөө үчүн колдонулат.

Ушул божомолдорду эске алуу менен, бул базар туундуларды да соодалайт деп ойлойлу. Биз бул баалуу кагаз үлүшү тарабынан кабыл алынган наркына жараша, келечекте белгилүү бир күнү белгилүү бир төлөмгө ээ болорун көрсөтүп турат.ушул күнгө чейин. Таң калыштуусу, туунду каражаттын баасы азыр толугу менен аныкталды, бирок биз акциянын баасы келечекте кайсы жолго түшөрүн билбейбиз.

Европалык колл же сатуу опционунун өзгөчө учуру үчүн Блэк жана Скоулз акциядагы узун позициядан жана опциондогу кыска позициядан турган хеджирленген позицияны түзүүгө мүмкүн экенин көрсөттү, анын мааниси акциянын баасына көз каранды эмес. Алардын динамикалык хеджирлөө стратегиясы опциондун баасын аныктаган жарым-жартылай дифференциалдык теңдемеге алып келди. Анын чечими Блэк-Скоулз формуласы менен берилген.

Шарттардын айырмасы

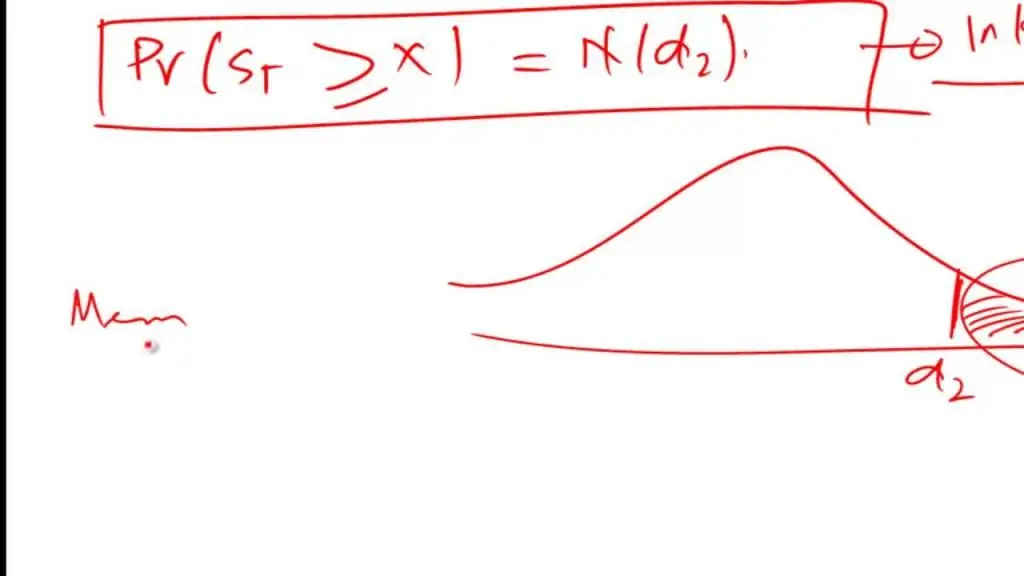

Excel үчүн Блэк-Скоулз формуласын адегенде чалуу опциясын эки бинардык опциянын айырмасына бөлүү менен чечмелесе болот. Колл опциону мөөнөтү бүткөндө активге накталай акчаны алмаштырат, ал эми активи бар же активсиз активди жөн эле берет (алмаштырууга накталай акча жок) жана накталай эмес чалуу жөн гана акчаны кайтарып берет (активди алмаштыруу жок)). Опцион үчүн Блэк-Скоулз формуласы эки терминдин айырмасы жана бул эки шарт экилик чалуу варианттарынын маанисине барабар. Бул бинардык опциялар ваниль опцияларына караганда алда канча азыраак соодаланат, бирок талдоо оңой.

Практикада кээ бир сезгичтик маанилери, адатта, мүмкүн болгон параметр өзгөрүүлөрүнүн масштабына туура келүү үчүн кыскартылган. Мисалы, rho 10000ге (1 базалык пунктка өзгөртүү), vega 100гө (1 көлөм пунктуна өзгөртүү) жана тета 365ке бөлүнөт.же 252 (жылына календардык күндөрдүн же соода күндөрүнүн негизинде 1 күндүк алуу).

Жогорудагы моделди өзгөрүлмө (бирок детерминисттик) чендерге жана туруксуздукка узартса болот. Бул модель дивиденддерди төлөө инструменттеринин европалык варианттарын баалоо үчүн да колдонулушу мүмкүн. Бул учурда, эгерде дивиденд акциянын баасынын белгилүү үлүшү болсо, жабык формадагы чечимдер бар. Белгилүү накталай дивиденд төлөгөн америкалык жана биржа опциондорун (кыска мөөнөттөгү пропорционалдуу дивидендге караганда реалдуураак) баалоо кыйыныраак жана чечүү ыкмаларын тандоо (мисалы, торлор жана торлор) жеткиликтүү.

Камдашуу

Пайдалуу болжолдоо: туруксуздук туруктуу болбосо да, моделдин натыйжалары тобокелдиктерди азайтуу үчүн хеджирлөөнү туура пропорцияларда орнотууга жардам берет. Натыйжалар толугу менен так болбосо дагы, алар тууралоолорду киргизүүгө боло турган биринчи болжол катары кызмат кылат.

Жакшы моделдер үчүн негизги: Блэк-Скоулз модели кээ бир мүчүлүштүктөр менен күрөшүү үчүн жөндөөгө болот деген мааниде бекем. Кээ бир параметрлерди (мисалы, туруксуздук же пайыздык чендер) туруктуу көрсөткүч катары кароонун ордуна, биз аларды өзгөрмөлөр катары карап, тобокелдик булактарын кошобуз.

Бул гректерде чагылдырылган (бул параметрлерди өзгөртүү үчүн опциянын маанисин өзгөртүү же бул өзгөрмөлөргө карата жарым-жартылай туундуларга эквиваленттүү) жана бул гректерде хеджирлөөбул параметрлердин өзгөрмө мүнөзүнөн келип чыккан тобокелдиктерди азайтат. Бирок, башка мүчүлүштүктөрдү моделди өзгөртүү менен, атап айтканда, тобокелдик жана ликвиддүүлүк тобокелдигин жоюу мүмкүн эмес, анын ордуна алар моделден тышкары, негизинен, бул тобокелдиктерди жана стресс-тестирлөө аркылуу башкарылат.

Ачык моделдөө

Ачык моделдөө: Бул өзгөчөлүк априордук туруксуздукту кабыл алуунун жана андан бааларды эсептөөнүн ордуна, берилген баалар, убакыттар жана иш таштоо баалары боюнча опциондун кыйыр өзгөрмөлүүлүгүн берген өзгөрмөлүүлүгүн аныктоо үчүн моделди колдонсоңуз болот дегенди билдирет. Иш таштоо узактыгынын жана баанын берилген топтомундагы туруксуздукту чечүү менен кыйыр түрдө өзгөрүлмөлүүлүктүн бетин түзүүгө болот.

Блэк-Скоулз моделинин бул колдонмосунда координаттардын баа аянтынан туруксуздук аймагына трансформациясы алынган. Опцион баасын доллар менен бирдигине келтирүүнүн ордуна (иш таштоолордун, узактыктардын жана купондордун жыштыктарынын негизинде салыштыруу кыйын) опцион баалары опцион базарларындагы туруксуздуктун соодасына алып келүүчү кыйыр түрдө өзгөрүлмөлүүлүк менен белгилениши мүмкүн.